Saiba como a reforma tributária vai mudar a sua vida

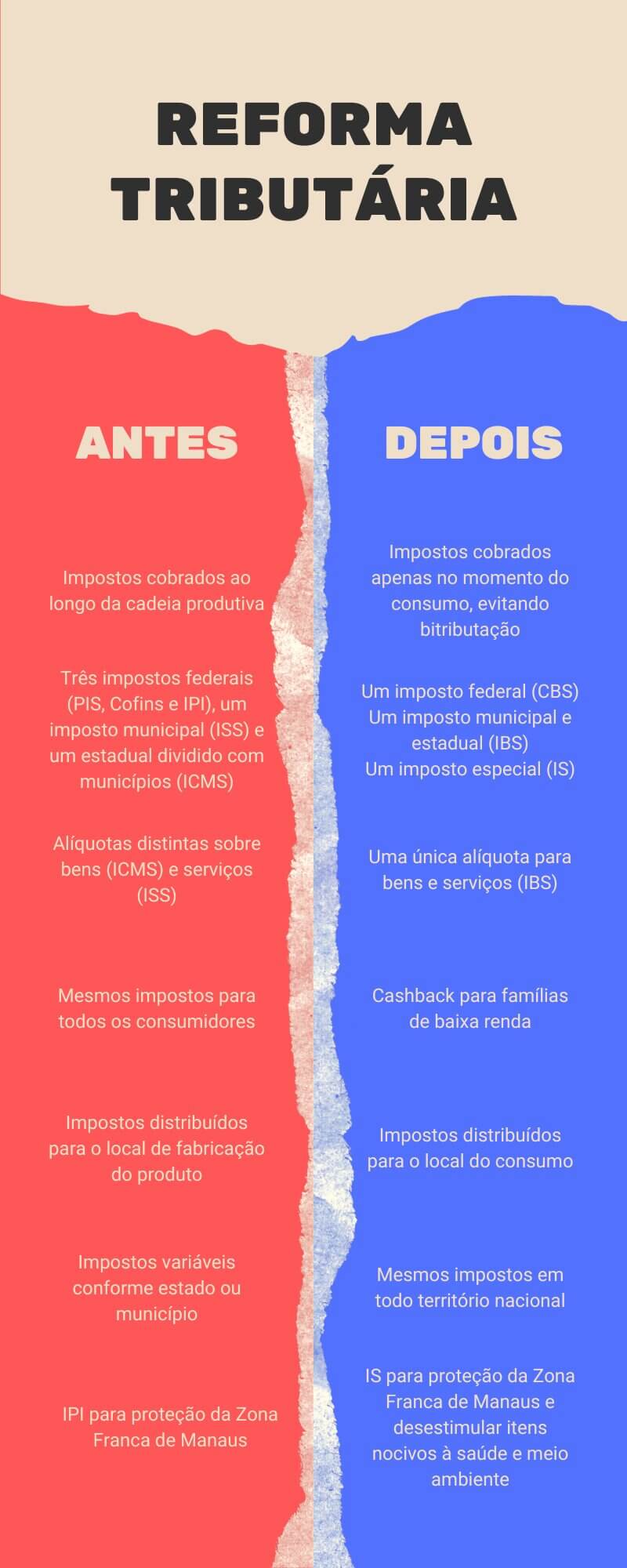

Em 20 de dezembro, o Congresso Nacional promulgou a primeira reforma tributária já elaborada em um regime democrático no Brasil. A emenda constitucional estabelece, a partir de 2026, um período de transição do atual sistema de impostos sobre o consumo para um modelo simplificado, com apenas dois impostos principais e um imposto especial, que estarão plenamente implementados em 2032.

A PEC que estabeleceu a reforma tributária, na realidade, fez o seu desenho conceitual. A partir de 2024, começam a ser apresentados os projetos de lei complementar que farão os detalhamentos específicos, regulamentando o novo sistema tributário. As principais mudanças, porém, já estão definidas.

O novo sistema tributário é o mesmo existente na maioria dos países do mundo, conhecido como IVA (imposto sobre valor agregado). Trata-se de um modelo adotado tanto em países já desenvolvidos, como Canadá, Nova Zelândia, França e Alemanha, quanto em países também em desenvolvimento, como Índia, Argentina e Marrocos.

Muitas das mudanças impactarão diretamente sobre o padrão de vida e consumo dos brasileiros. Compilamos algumas das principais, confira a seguir:

- Conhecimento sobre o imposto: um dos principais problemas do atual sistema tributário é a impossibilidade de o consumidor saber, na prática, o valor pago em impostos ao comprar um produto. Impostos, atualmente, são acumulados ao longo da cadeia produtiva, em decorrência da compra e venda de itens entre as empresas que participam da produção de determinado produto. Esses tributos são embutidos nos preços, impedindo o consumidor de saber o valor acumulado.

Ao comprar um veículo, por exemplo, o consumidor é informado sobre a incidência de impostos sobre o produto, mas não sabe qual percentual de seu preço diz respeito ao abatimento dos impostos que foram cobrados anteriormente sobre suas peças, componentes e matéria-prima.

Uma das principais mudanças do IVA diz respeito à incidência de impostos somente no momento da compra pelo consumidor final. Com isso, o tributo que é informado ao consumidor é o valor total, e o preço do produto diz respeito ao seu valor de mercado de fato, sem o abatimento de tarifas anteriores.

- Alíquotas fixas pelo país: uma das principais prioridades do Congresso Nacional com a reforma tributária é acabar com a guerra fiscal: fenômeno decorrente do uso de reduções de alíquotas por parte de estados e municípios sobre itens e setores específicos para atrair empreendedores ou consumidores.

O novo sistema tributário, quando concluída sua implementação, contará com alíquotas fixas sobre produtos e serviços em todo território nacional. Aqueles setores que contam com alíquotas especiais ou mesmo alíquota zero contarão com o mesmo benefício em todo estado ou município. O Imposto sobre Bens e Serviços (IBS) será o mesmo em todo o país, e suas alíquotas serão definidas por um conselho formado por representantes dos entes federados.

Para o consumidor, isso significa que, onde quer que esteja, os impostos cobrados na compra de um bem ou contratação de um serviço serão os mesmos.

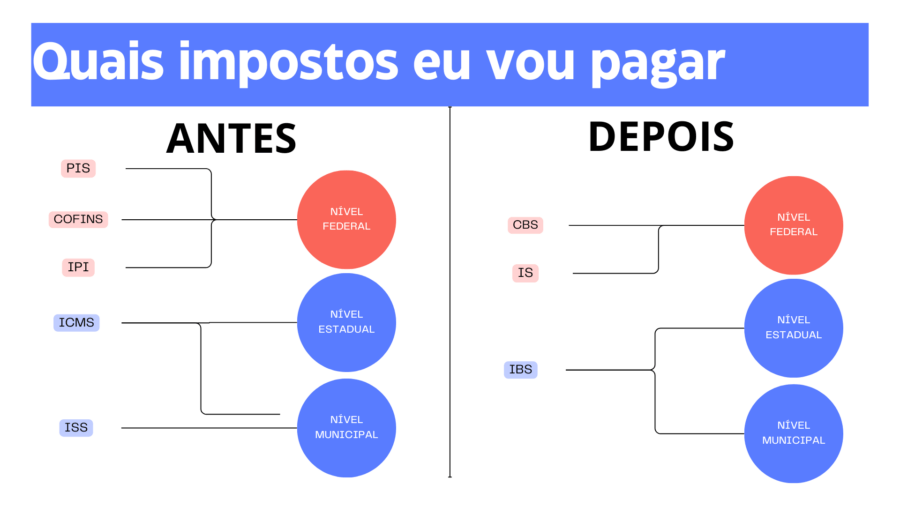

A reforma tributária exclui os atuais PIS, Cofins, IPI, ICMS e ISS. No lugar, estabelece o CMS, IBS e IS.

- Desconto nas alíquotas: as novas regras tributárias preveem alíquotas especiais em alguns bens e serviços considerados estratégicos, estabelecendo descontos de 30%, 60% ou até 100% sobre os impostos.

Os descontos de 30% serão concedidos aos serviços de natureza intelectual prestados por profissionais liberais fiscalizados por conselhos. Os setores a seguir poderão receber de 60% a 100% de desconto nas alíquotas, a depender do bem ou serviço contratado:

Bens e serviços de saúde

Transporte público

Educação

Alimentação (alíquota 0% na cesta básica)

Itens de higiene pessoal

Itens de saúde menstrual

Itens de acessibilidade (incluindo automóveis para PCDs e pessoas com espectro autista)

Insumos e produtos agropecuários

Serviços prestados por instituições sem fins lucrativos na área de ciência e tecnologia.

Restauração de locais históricos e de áreas críticas urbanas

- Cashback: para determinados produtos, famílias de baixa renda receberão de volta em suas contas o valor pago em impostos. Essa medida busca garantir o tratamento isonômico aos grupos sociais mais vulneráveis, e, logo ao ser implementada, já será obrigatória para contas de luz e compra de gás de cozinha. As normas para esse sistema serão estabelecidas em lei complementar, que deverá ser apresentada pelo governo em 2024.

Apesar de se tratar de uma medida inédita no nível federal, esse sistema já é experimentado hoje no Rio Grande do Sul, que possui uma política de devolução de parte do ICMS para famílias inscritas no Cadastro Único.

- Seu dinheiro fica onde está: o atual modelo tributário prevê que o imposto arrecadado a partir do consumo de bens e serviços deverá ser aplicado no local onde ele foi fabricado. A compra de um produto fabricado na cidade de São Paulo, por exemplo, resulta no aumento na parcela destinada a São Paulo na distribuição do ICMS, mesmo que a aquisição tenha sido realizada em Curitiba (PR).

O IVA prevê o contrário: o IBS, que ocupará o lugar dos atuais ICMS e ISS, será destinado aos estados e municípios conforme o local da compra. Uma aquisição realizada por um consumidor em Curitiba trará arrecadação para Curitiba, mesmo que o item tenha sido fabricado em São Paulo. Com isso, a expectativa é de aumento na oferta de recursos aos pequenos e médios municípios, e diminuição nas grandes cidades.

- Bens mais baratos, serviços mais caros: uma das grandes mudanças previstas na reforma tributária é a unificação das alíquotas para bens, atualmente tributados na forma do ICMS, e serviços, atualmente cobrados na forma do ISS. O principal reflexo disso será a redução no custo final dos produtos, acompanhada do aumento no custo de contratação de serviços.

Essa mudança ocorre por dois motivos. O primeiro deles é a dificuldade para se diferenciar um bem de consumo de um serviço na era da informação, tendo em vista que os dois conceitos se confundem ao tratar de itens digitais. A compra de um filme específico para ser exibido via nuvem em uma plataforma de streaming, por exemplo, pode configurar tanto uma aquisição quanto a contratação de um serviço.

O segundo motivo é o potencial dessa unificação como mecanismo de distribuição de renda. Apesar dos serviços serem majoritariamente consumidos por parcelas mais ricas da população, as alíquotas do ISS costumam ser muito inferiores às do ICMS, cuja incidência recai sobre os bens de consumo cuja maior demanda vem das parcelas mais pobres. Com a unificação dos dois tributos, torna-se possível garantir um tratamento isonômico aos diferentes segmentos econômicos.

Essa mudança não foi aprovada sem resistência. Diversas entidades de representação do terceiro setor manifestaram preocupação com a possibilidade de perda de atrativo para investimentos em decorrência da possibilidade de aumento de preços, bem como prefeitos de municípios dependentes da coleta do ISS. O governo, por outro lado, argumenta que não houve tal queda de forma expressiva nos demais países onde houve a adoção de um sistema de IVA. O ministro da Fazenda, Fernando Haddad, em diversas ocasiões ressaltou que as estimativas são de, com o novo modelo, aumentar o nível de crescimento da economia nacional, beneficiando todos os setores e entes federados.

- “Imposto do pecado”: além do IBS e CBS, a reforma prevê um terceiro tributo, o Imposto Seletivo (IS). Este deverá incidir sobre itens considerados prejudiciais à saúde, como bebidas alcóolicas e cigarros, bem como sobre produtos danosos ao meio ambientes.

O IS também deverá cumprir o papel exercido atualmente pelo IPI, que incide sobre produtos fabricados fora da Zona Franca de Manaus, visando aumentar a competitividade desses itens no mercado.